Dopo un 2020 turbolento, sono ottimista sulle prospettive per il 2021. Dovremmo vedere una crescita significativa del PIL (3-5%), un forte rimbalzo degli utili societari (20% +) e un massiccio aumento della spesa (il tasso di risparmio torna a ~ 6%). Di conseguenza, c’è un’alta probabilità che vedremo nuovi massimi record in molte delle principali classi di attività.

Quello che mi preoccupa è che la maggior parte di noi probabilmente pensa che il 2021 sarà migliore del 2020. Pertanto, potrebbe essere difficile trovare l’acquirente incrementale.

Tuttavia, il bello delle bolle di asset è che tendono a gonfiarsi ben oltre i fondamentali ragionevoli. Pertanto, anche se sai che le cose sono ridicolmente costose, vale la pena resistere il più a lungo possibile.

Il 2021 potrebbe essere uno dei momenti migliori per diventare ricchi. Consentitemi di condividere le mie previsioni per il 2021 per azioni, immobili ed economia. Le mie convinzioni influenzeranno il modo in cui investirò i miei soldi e spenderò il mio tempo.

Financial Samurai 2021 Outlook

Mi concentrerò su azioni, obbligazioni e immobili perché è lì che si trova la maggior parte dei miei beni (~ 70%). Suppongo che anche queste classi di attività costituiscano la maggior parte dei tuoi investimenti.

Rendimento obbligazionario a 10 anni

Tutto inizia con il tasso di rendimento senza rischi. Dopo aver fatto una previsione adeguata del rendimento delle obbligazioni a 10 anni, puoi procedere con gli investimenti appropriati.

Se leggi Financial Samurai dal 2009, sai che ho sempre creduto che il rendimento delle obbligazioni a 10 anni sarebbe rimasto basso o avrebbe continuato a scendere. L’America ha contenuto l’inflazione. Abbiamo imparato da molti cicli economici precedenti. Abbiamo la globalizzazione. La tecnologia fa fluire le informazioni all’istante. Le riserve federali sono coordinate.

Credo che il rendimento delle obbligazioni a 10 anni aumenterà nel 2021 fino all’1,35% entro il 2H2021. In altre parole, la curva dei rendimenti si irradierà e le banche saranno uno degli investimenti migliori.

Per mettere le cose in prospettiva, l’1,35% sui 10 anni è ancora inferiore del 70% rispetto a dove era nel 2018.

Non credo che il rendimento delle obbligazioni a 10 anni supererà l’1,5%. Una volta ridotta una funzione graduale dei tassi, è difficile risalire a causa delle aspettative. Credo anche che il mercato obbligazionario aggregato avrà un anno piatto.

Con i tassi di interesse in aumento, l’indice del mercato obbligazionario aggregato avrà probabilmente un anno piatto. Immagino uno scenario in cui i rendimenti obbligazionari compensano il calo dei valori principali.

Ora che ho stabilito una visione del tasso di rendimento privo di rischio, passiamo al mio S&P 500 e alle prospettive immobiliari.

S&P 500 Outlook 2021

La prima parte del fare una previsione S&P 500 è decidere se l’indice salirà o scenderà. La seconda parte sta stimando l’entità della crescita o del declino attraverso il PIL e le previsioni sugli utili.

La mia chiamata al fondo S&P 500 nel 2020 era perfetta. Tuttavia, la mia stima sull’ammontare del recupero non lo era. Non mi aspettavo che riprendessimo così tanto. Di conseguenza, non ho comprato abbastanza durante la salita.

Per il 2021, mi aspetto che l’S & P 500 aumenterà dell’8% nel 2021 per la fine dell’anno prezzo obiettivo di 4.088. Se l’S & P 500 può generare un EPS di $ 165, la valutazione sarà 25X. Se l’S & P 500 può generare un EPS di $ 170, il suo P / E scende a un più ragionevole 24X per il 2021.

Un $ 165 – $ 170 EPS equivale a un aumento del 25% – 30% rispetto alle entrate stimate del 2020 (ancora in attesa del 4Q2020). Pertanto, da una metrica di crescita del prezzo rispetto agli utili, un multiplo di 25 volte è ragionevole.

Le stime di consensus S&P 500 EPS sono di $ 190 nel 2022. Ma l’S & P 500 inizierà a negoziare solo sugli utili del 2022 a partire dal 3Q2021.

Le valutazioni per il 2021 sono costose

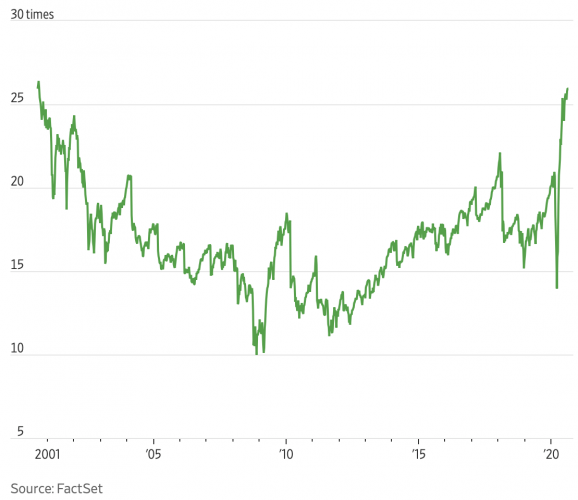

Per mettere in prospettiva un multiplo di guadagni 25X, controlla il grafico sottostante. 25X pone l’S & P 500 ai massimi di 20 anni. E il raggiungimento di un multiplo di 25 volte si prevede di sperimentare un rimbalzo degli utili del 25% nel 2021.

Tuttavia, vale la pena notare che il 90% della capitalizzazione di mercato dell’S & P 500 si basa ora su asset intangibili come ricerca e sviluppo, proprietà intellettuale e software. Pertanto, si potrebbe sostenere che dovrebbe esserci un aumento naturale delle valutazioni per le società che hanno margini di profitto operativi più elevati e flussi di reddito più difendibili.

Previsioni Wall Street S&P 500 per il 2021

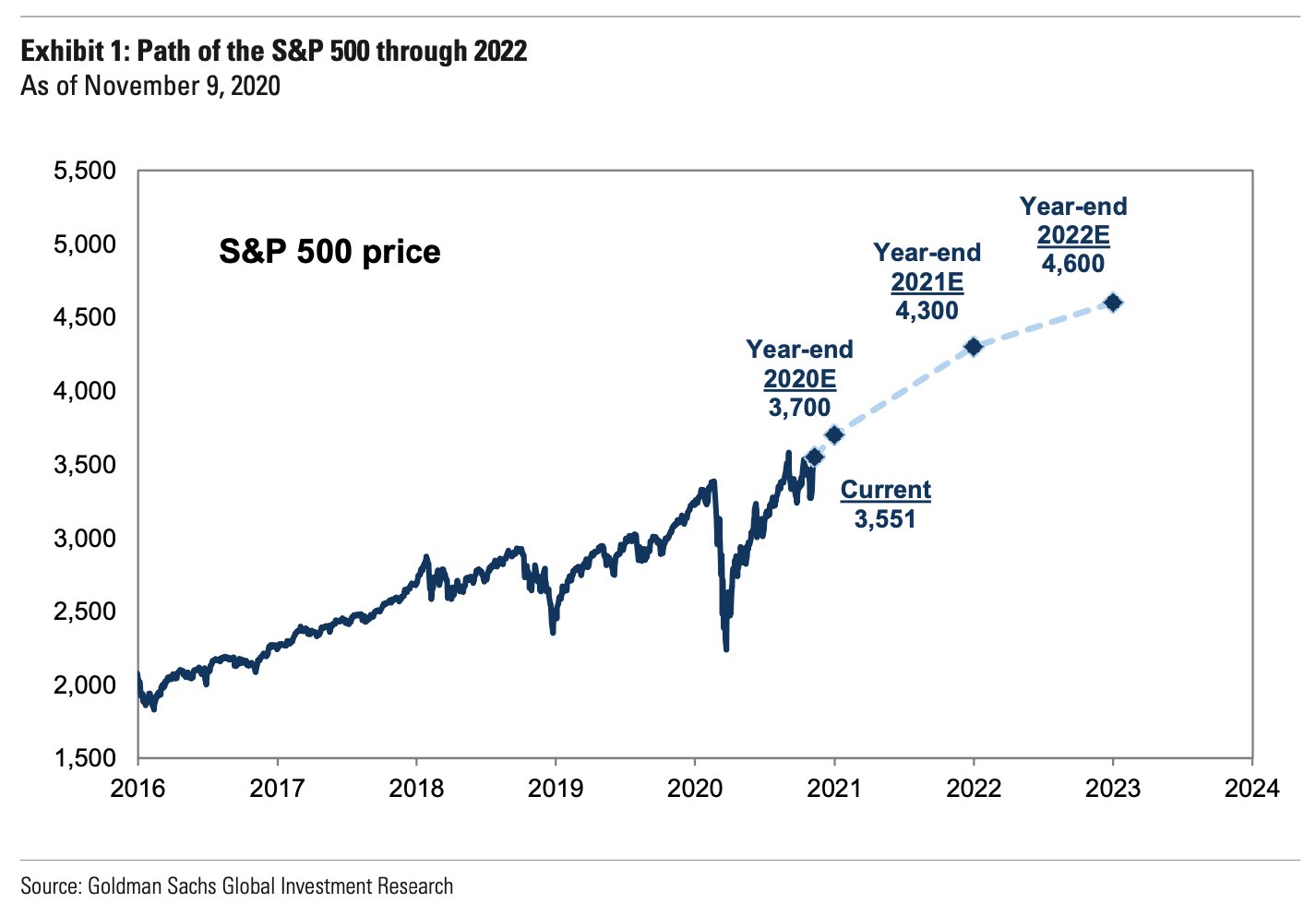

Wall Street è molto rialzista sull’indice S&P 500. Un paio dei maggiori rialzisti sono Goldman Sachs e JP Morgan, che hanno prezzi obiettivo per l’S & P 500 di fine anno 2021 rispettivamente di 4.300 e 4.400. JP Morgan ha una stima dell’EPS per il 2021 di $ 178 per un rimbalzo del 36% degli utili.

Vorrei sinceramente che Goldman e JP Morgan abbiano ragione. I loro analisti e strateghi guadagnano sicuramente abbastanza. Tuttavia, credo che le loro previsioni siano troppo alte. Come i bambini che aspettano con impazienza di ricevere ogni regalo nella loro lista dei desideri prima di Natale, temo che rimarranno delusi solo con uno o due regali.

Abbiamo tre fattori di rischio per i guadagni aziendali:

- Mutazioni virali che abbassano gli attuali tassi di efficacia dei vaccini esistenti.

- Il lancio del vaccino è molto più lento del previsto, ritardando la ripresa economica prevista dal 2021 al 2022.

- Il Senato diventa blu, il che rompe molti blocchi. Una maggiore regolamentazione e tasse più elevate dovrebbero rallentare la crescita al margine. Poi di nuovo, potremmo vedere anche il pacchetto di stimoli andare avanti.

Prevedere un rimbalzo del 25% – 40% nella crescita degli utili per giustificare un livello di S&P 500 superiore a 4.200 è troppo aggressivo.

Il denaro dovrebbe confluire in beni di consumo voluttuari, finanziari ed energetici. Questi sono i settori che sono rimasti più indietro perché sono stati anche più colpiti.

Non credo che gli investitori tecnologici dovrebbero aspettarsi un tipo simile di sovraperformance con il rimbalzo dell’economia. In effetti, penso che la grande tecnologia abbia il 65% di possibilità di sottoperformare. Il NASDAQ viene scambiato a 40X P / E, il più alto dal 2014. L’indice è sostanzialmente raddoppiato in due anni.

Prospettive immobiliari 2021

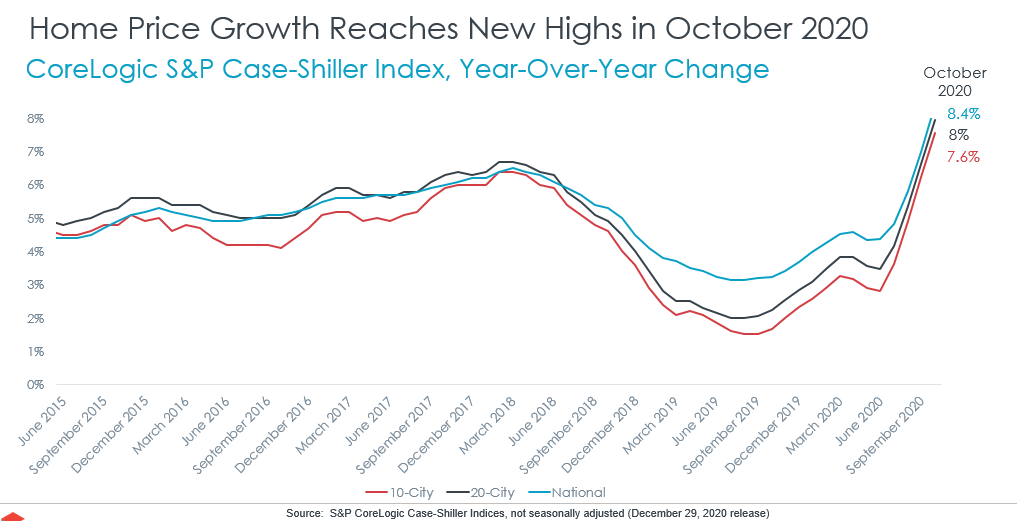

Il prezzo medio delle case in America è aumentato di circa l’8% nel 2020. Questo è un ritorno del 40% su un acconto del 20%. Questo livello di crescita è insostenibile, soprattutto perché è improbabile che i tassi sui mutui scendano ulteriormente.

Nonostante i forti guadagni, credo che gli immobili residenziali continueranno ad andare bene nel 2021. Prevedo a Tasso di crescita mediano nazionale del 5% su base annua nel 2021, più vicino ai livelli che abbiamo visto tra il 2015 e il 2017.

Nel frattempo, gli immobili commerciali inizieranno a recuperare terreno con l’apertura dell’economia. Dovrebbero esserci affari da fare nel settore dell’ospitalità e degli uffici. Vuoi acquistare quelle proprietà da proprietari che hanno un indebitamento eccessivo e non possono resistere fino alla riapertura completa dell’economia.

I tassi ipotecari non aumenteranno in media di oltre 25 punti base, ad esempio il 2,75% su un periodo di 30 anni fissato al 3%. Gli investitori trasferiranno in modo intelligente alcuni dei loro guadagni sulle azioni al settore immobiliare. Ci sarà un aumento dell’appetito per le proprietà in affitto con flussi di cassa, dato che il valore del reddito è aumentato.

Una volta ottenuti enormi guadagni principali, è necessario convertire alcuni di questi guadagni in un flusso di reddito costante. Se segui questa strategia di convertire costantemente alcune delle tue plusvalenze in attività che producono reddito, diventerai una persona molto ricca nel tempo.

Dove acquistare immobili

Per il 2021, strategicamente, mi piace acquistare immobili dove c’è la più grande differenza tra l’andamento del prezzo delle azioni della società e l’andamento dei prezzi degli immobili locali.

Ad esempio, il NASDAQ ha chiuso con un aumento del 42% nel 2020. Pertanto, si desidera acquistare immobili in luoghi come la San Francisco Bay Area, dove si trovano molte società NASDAQ. La quantità di ricchezza che decine di migliaia di dipendenti hanno guadagnato nella Bay Area è assurda.

Mi sento molto più ricco dopo una performance azionaria del 40% nel 2020 e non lavoro nemmeno nella tecnologia. Molti di questi dipendenti tecnologici hanno ottenuto rendimenti molto maggiori e vorranno diversificare razionalmente i loro investimenti.

Credo che il settore immobiliare delle grandi città tornerà alla ribalta nel 2H2021 e nel 2022. Pertanto, si desidera acquistare strategicamente prima che il ritorno sia davvero evidente.

La mandria aspetta sempre il semaforo verde. A SF, ho assistito al ritorno della mandria nel 2003 dopo il crollo delle dotcom del 2000 e nel 2012 dopo la crisi finanziaria del 2008-2009. Ma questa volta, tutto si sta riprendendo più rapidamente. Se sei un affittuario, dovresti provare a bloccare un contratto di locazione a lungo termine ora.

Allo stesso tempo, continuo a credere nell’investire nel cuore dell’America. Non solo c’è un ventaglio nelle città per risparmiare sul costo della vita. C’è un ventaglio in tutto il paese grazie alla tecnologia e all’accettazione permanente del lavoro da casa. Questa tendenza è in divenire da decenni man mano che nuove grandi città emergono in tutto il paese.

Il tuo obiettivo per gli investimenti immobiliari

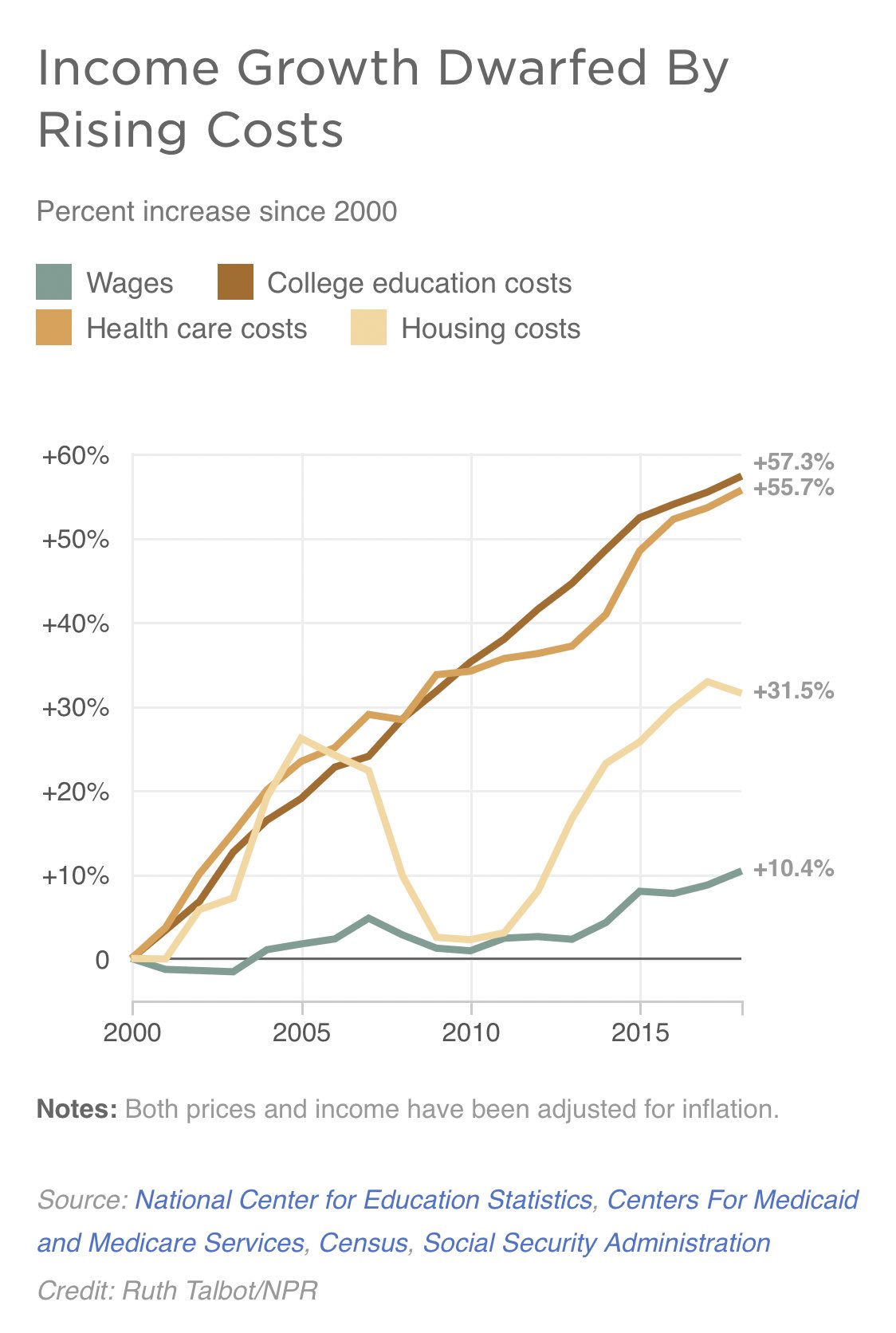

Nella seconda metà del 2021, probabilmente ci sarà ulteriori discussioni su inflazione. Le chiacchiere sull’inflazione devono aumentare se la Fed rimane accomodante e le azioni e gli immobili continuano a fare bene.

Pertanto, vuoi almeno essere un’inflazione neutra possedendo la tua residenza principale. In questo modo, puoi almeno cavalcare l’onda dell’inflazione pur avendo un bel posto dove stare.

Ma in un ambiente inflazionistico, quello che dovresti veramente fare è andare a lungo nel settore immobiliare possedendo più di una proprietà. In questo modo, puoi trarre vantaggio dall’apprezzamento del capitale e dall’apprezzamento del noleggio. Se possiedi solo una proprietà non puoi monetizzare alcun apprezzamento a meno che tu non possa unire la proprietà o affittare stanze.

Lasciate che vi dia un aneddoto sul potenziale futuro delle proprietà in affitto. Durante la mia ultima negoziazione del contratto di locazione, ho accettato meno affitti per inquilini, si spera, migliori. Tuttavia, come parte del dare ai miei inquilini uno sconto dal mio prezzo iniziale richiesto per il primo anno, hanno acconsentito a un aumento del 4% dell’affitto per il secondo anno a partire dalla fine del 2021.

Il 2021 dovrebbe far guadagnare agli investitori

Sebbene la maggior parte di noi sia rialzista su azioni e immobili nel 2021, penso ancora che queste due principali classi di attività avranno un buon rendimento. La Federal Reserve e il governo federale sono accomodanti.

Se succede qualcosa di brutto nel 2021, possiamo contare su Janet Yellen e Joe Biden per salvarci. Non è possibile che non possano dal momento che sono appena arrivati al potere. Una volta che hai il potere, vuoi mantenerlo a tutti i costi.

Inoltre, c’è un’enorme quantità di risparmi che è pronta per essere liberata. Dai un’occhiata al tuo bilancio. Chiedi ai tuoi amici e colleghi se hanno grandi riserve di cassa. Le probabilità sono alte perché il tasso di risparmio nazionale è stato elevato da marzo 2020. Questo denaro tornerà nell’economia.

Potresti non essere in grado di beneficiare dell’ultima tornata di stimoli governativi a causa delle restrizioni sul reddito. Tuttavia, puoi trarre vantaggio investendo in aziende e città che saranno beneficiarie dello stimolo.

Credo che ci sia una probabilità del 75% che il 2021 sia un anno eccezionale per gli investitori azionari e immobiliari. Assicurati solo di non sfruttare eccessivamente te stesso. Dopotutto, anche se c’è una probabilità del 75% di fare soldi, c’è ancora una probabilità del 25% di perdere denaro.

I prossimi saranno i miei obiettivi personali per il 2021, in parte basati su queste previsioni.

Post correlati:

Immobiliare o azioni? Discutere su quale sia un investimento migliore

Anno dei Samurai Finanziari 2020

Lettori, quali sono le vostre previsioni per il 2021? Quali sono alcuni grandi obiettivi che hai in mente? Credi che il 2021 sarà un grande anno?

Dichiarazione di non responsabilità: come sempre, investi a tuo rischio. Non investire in denaro che non puoi permetterti di perdere. Discuti sempre la tua tesi di investimento con gli altri. Ripeti i numeri ancora e ancora. Non ci sono garanzie nell’investire.

Infine, se stai pagando qualcuno per investire i tuoi soldi, non dimenticare di chiedere loro come hanno fatto nel 2020 e quali sono le loro previsioni per il 2021. Invitali a rivedere la tua performance del 2020 e il loro piano di gioco per il 2021 per te. Hai diritto a una spiegazione.